Introdução ao Valor Presente Líquido

O Valor Presente Líquido ou VPL como também é conhecido é um dos termos utilizados no mundo empresarial. Ele é um dos métodos usados com o intuito de analisar a viabilidade econômica que um projeto possui.

Essa análise é crucial quando se enxerga o lado financeiro, afinal, se um projeto não é viável, por que deve ser investido?

No mundo empresarial tudo deve ser analisado e bem planejado para que nenhuma “surpresa” negativa surja, ou, que pelo menos a empresa consiga se planejar para ela quando for algo inevitável.

É por esse motivo que são feitos planejamentos e isso ocorre principalmente quando se trata do financeiro.

Quando um novo projeto surge várias reuniões são realizadas e diversas análises são feitas. O tempo de retorno do investimento é analisado, são feitos cálculos de Payback, ROI entre outros.

Tudo isso é preciso para poder enxergar se aquele projeto realmente é viável ou não. Caso seja, ele sairá do papel, caso contrário, nada será feito.

O Valor Presente Líquido é calculado e faz parte dos indicadores de rentabilidade e risco.

Através dele o empresário consegue se sentir seguro para investir em determinado projeto após verificar que ele é viável.

Que tal conhecer um pouco mais sobre esse indicador de viabilidade e até ver um exemplo de como ele é calculado?

Tabela de Conteúdo

- O que é Valor Presente Líquido?

- Qual o objetivo do VPL?

- Como interpretar o VPL ?

- Principais vantagens e desvantagens do VPL

- Conclusão sobre o Valor Presente Líquido – VLP

O que é Valor Presente Líquido?

Como saber se determinado investimento é viável? Uma das formas de conseguir essa informação é calculando o Valor Presente Líquido. Mas o que isso significa?

VPL, como também é conhecido, pode ter como definição o valor presente que se encontra no fluxo de caixa líquido menos o custo médio ponderado do capital.

“Nossa, não entendi nada”, calma, vamos explicar de forma mais clara. Imagine que você tem uma empresa e que está pretendendo fazer um projeto financeiro com tempo de duração de 5 anos.

Nessa situação você precisa determinar o VPL a fim de verificar a viabilidade desse projeto.

Para isso, o fluxo de caixa para esse período precisa ser projetado e o TMA deve ser descontado. Taxa Mínima de Atratividade, TMA, é uma taxa de desconto utilizada para representar o retorno mínimo que será obtido em determinado projeto.

Isso quer dizer que o VPL vai fazer uma projeção do fluxo de caixa do investimento pretendido e trará para a realidade atual.

Assim, se o investimento for feito hoje você saberá que no segundo ano o retorno será de X reais, no ano três será de Y reais e assim sucessivamente.

Valor Presente Líquido na Contabilidade

Quando o VPL é utilizado na contabilidade gerencial ele calcula o Patrimônio de Marca ou Goodwill como também é conhecido. Mas o que esse termo significa?

Trata-se dos elementos que não podem ser tocados, pois não são materiais, mas eles valorizam a reputação que ela possui.

Para poder determinar o Goodwill é preciso utilizar o fluxo de caixa descontado.

Mas o Valor Presente Líquido não é utilizado apenas para isso na contabilidade, pois ele também separa as alterações de câmbio e os efeitos da inflação presentes em determinado valor.

Valor Presente Líquido nas Finanças

No setor de finanças o Valor Presente Líquido também é utilizado. Nesse caso, ele serve para fazer o planejamento do investimento a longo prazo.

Um projeto somente terá prosseguimento no caso do valor atual das entradas do fluxo de caixa menos o valor atual das saídas de caixa resulte em um valor superior a zero.

Qual o objetivo do VPL?

O Valor Presente Líquido ou VPL é comumente utilizado quando se deseja saber se determinado projeto é viável economicamente falando.

Esse método é considerado um dos mais práticos e confiáveis para realizar esse tipo de análise.

Ao fazer uma comparação do ponto de vista econômico com os demais métodos utilizados para a análise é possível perceber o quanto que ele se destaca.

Mas como é possível determinar se um projeto é ou não viável com o VPL?

Para isso, é preciso analisar a Taxa Mínima de Atratividade. Caso ela tenha o mesmo valor que a taxa de retorno que o investidor está esperando e se o Valor Presente Líquido (VPL) for positivo quer dizer que o projeto é viável.

Caso aconteça de ter um VPL negativo o investimento naquele projeto não é viável. Como assim?

Quando se tem um VPL positivo, ou seja, maior que zero, quer dizer que aquele projeto trará retorno ao investidor, o famoso lucro.

Entretanto, quando o VPL é negativo, isto é, menor que zero, significa que aquele projeto trará prejuízo ao investidor e não lucro como ele deseja.

Como o VPL pode ser calculado ?

Saber como calcular o VPL é tão importante quanto compreender seu conceito e como ele funciona.

Para realizar esse cálculo há uma forma específica que pode ser utilizada tanto para os fluxos de caixa uniformes quanto os não uniformes.

Pode-se utilizar uma calculadora científica ou até uma calculadora financeira para realizar o cálculo do VPL.

Mas mesmo com as facilidades tecnológicas à disposição é importante conseguir compreender bem o conceito que é empregado em sua fórmula.

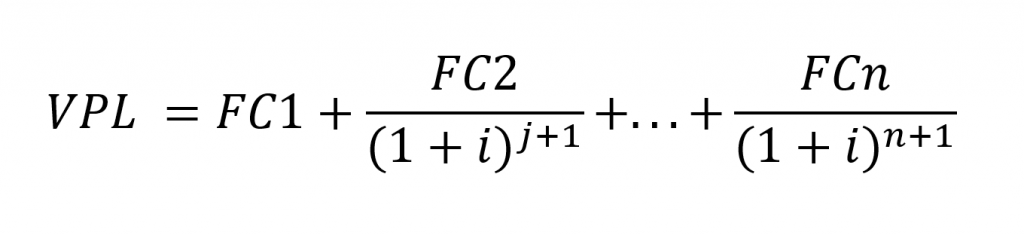

As parcelas representam o fluxo de caixa que cada ano do projeto possui. A variável i representa a Taxa Mínima de Atratividade (TMA) enquanto a variável j varia do zero a n sendo que n+1 representa o tempo de duração total do investimento.

O investimento inicial do projeto é representado pela primeira parcela e, portanto, sua entrada tem sinal negativo no ano 0. Com base nesse cálculo é possível afirmar se um investimento que está sendo planejado é ou não viável.

A seguir, veremos um exemplo de cálculo de VPL para facilitar a compreensão:

Calculando o VPL na prática

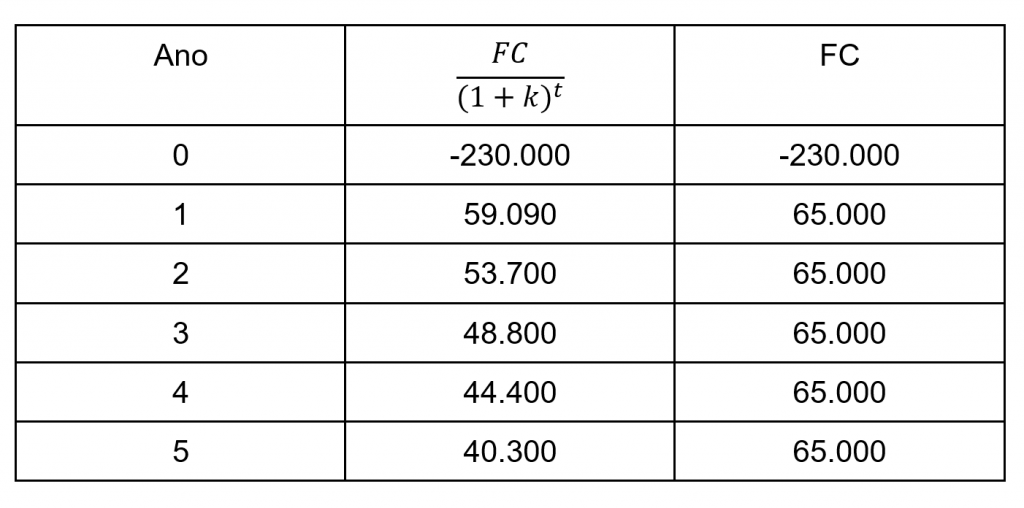

Para o nosso exemplo vamos imaginar que o projeto terá duração de 5 anos e que o valor para realizar esse investimento é de R$ 230 mil ocorridos na data zero.

Após realizar as análises necessárias chegou-se à conclusão que o fluxo de caixa anual é de R$ 65 mil enquanto que a Taxa Mínima de Atratividade é de 10% ao ano.

De posse desses dados é preciso tomar uma decisão: esse projeto deve ou não ser aceito?

Para decidir sobre isso é preciso fazer alguns cálculos sobre cada parcela cujos resultados podem ser observados na tabela a seguir:

Ao pegar todas as parcelas e fazer sua soma temos:

VPL = -230.000+59.090+53.700+48.800+44.400+40.300 = 16.290

Isso quer dizer que o valor do VPL corresponde a R$ 16.290 e, portanto, esse investimento é viável. Mas e se ao invés de 5 anos o prazo de análise fosse 4 anos?

Se realizar a soma das parcelas até o ano 4 teríamos o valor -24.010, ou seja, um VPL negativo e, portanto, o investimento não seria viável já que traria prejuízo ao investidor.

Um dos principais pontos que devem ser levados em consideração nesse método é o prazo de análise.

Como interpretar o VPL ?

Como deve ser feita a interpretação do VPL? Existem três possibilidades de resultado para o Valor Presente Líquido que são:

- VPL Zero – quer dizer que as despesas e as receitas são iguais e que a decisão sobre investir no projeto é neutra.

- VPL Positivo – as despesas são menores que as receitas e, portanto, o projeto é viável.

- VPL Negativo – as receitas são menores que as despesas e, por esse motivo, não é viável investir no projeto.

Cuidado com armadilhas

Para que o VPL seja calculado é preciso fazer algumas suposições e por esse motivo é preciso ter muita atenção para não cair nas armadilhas.

A primeira que pode ser observada é com relação ao investimento inicial, afinal, dependendo do projeto, calcular o valor a ser investido pode não ser tão fácil quanto se imagina.

Por exemplo, uma empresa pretende investir na mudança de um sistema. Para isso, ela necessita fazer uma estimativa do quanto será investido, o tempo para fazer essa mudança, a timeline do projeto e demais pontos.

Outra armadilha existente é com relação a TMA e seus riscos. Quando o cálculo de VPL é feito a taxa aplicada hoje teve sua aplicação nos retornos futuros.

Mas quem garante que em determinado mês a taxa de juros não sofra uma disparada? Caso isso aconteça quer dizer que o retorno que havia sido planejado naquele período será menor.

Outra armadilha é com relação às projeções de retorno do investimento que geralmente são otimistas. Entretanto, quando o VPL é analisado deve-se evitar cometer erros nessas projeções.

É preciso ter em mente que projeções que são muito otimistas podem fazer com que um valor considerado de dinheiro seja perdido.

Principais vantagens e desvantagens do VPL

O Valor Presente Líquido é um método muito utilizado pelas empresas na hora de fazer um investimento futuro.

Assim, sempre que ela utiliza recursos hoje para obter um retorno no futuro, esse método é utilizado para fazer uma análise da viabilidade daquele investimento. Afinal, ele considera o valor do dinheiro que está saindo hoje e quando ele retorna.

Além de fazer essa previsão, o VPL também considera quando o projeto vai começar a render.

Afinal, alguns projetos podem trazer logo ainda no primeiro ano que houve o investimento, mas outros precisam de mais tempo para fazer com que o fluxo de caixa se torne positivo.

Outra vantagem que o Valor Presente Líquido apresenta é revelar o tempo que será necessário para que o projeto produza renda bem como seu valor.

Isso pode ser utilizado para analisar se aquele investimento vai fazer com que o valor da empresa aumente ou não.

Como é possível perceber, o VPL proporciona uma série de vantagens já que consegue fazer uma projeção mais realista do investimento em um projeto.

Assim, se seus números mostrarem uma projeção desfavorável aquele projeto sequer deve ser iniciado, pois causará muita frustração e vai fazer com que os envolvidos percam seu tempo.

Desvantagens do VPL

O VPL apresenta vantagens muito interessantes e importantes para o negócio, mas como tudo na vida, esse método também apresenta algumas desvantagens.

Uma das principais desvantagens que ele apresenta é com relação a comparação de projetos com tamanhos diferentes já que ele retorna valores monetários.

Por exemplo, um projeto que possui um custo de R$ 1 milhão quando comparado a um projeto com valor de R$ 500 mil de investimento não é uma boa ideia.

Afinal, o VPL vai retornar valores monetários muito distintos já que o que determina isso é o tamanho da entrada.

A comparação entre projetos de tamanhos e investimentos diferentes sempre acontece, mas para isso, o ideal é ter como base as saídas e, nesse caso, o VPLa (Valor Presente Líquido Anualizado) é que deve ser utilizado.

Outra limitação que o Valor Presente Líquido apresenta e que muitos consideram com sua principal desvantagem é a necessidade que esse método possui de utilizar o custo de capital da empresa.

Qual a relação com o Custo de Capital da Empresa?

Quando se assume que o custo de capital possui um valor muito baixo então os investimentos também são baixos.

Entretanto, quando se assume que o custo de capital de uma empresa é muito alto então bons investimentos serão observados.

Mas isso não é tudo, pois o VPL apresenta outra desvantagem que tem relação com sua precisão, pois ela depende da informação que foi introduzida.

Isso quer dizer que é preciso que os administradores saibam exatamente qual o valor do fluxo de caixa, a taxa de desconto e quando o fluxo irá girar.

O problema é que conseguir essas informações com precisão é praticamente impossível na grande maioria das vezes.

Por exemplo, imagine que uma empresa vai desenvolver um novo produto. O Valor Presente Líquido tem como base as estimativas de receitas e custos.

Entretanto, para esse projeto, o custo de desenvolvimento do produto é desconhecido e fazer a estimativa da receita de venda não é fácil principalmente para um período maior.

Conclusão sobre o Valor Presente Líquido – VLP

Para finalizar, o Valor Presente Líquido não é capaz de fornecer as perdas e ganhos em um projeto.

Por isso é preciso usar outros indicadores como é o caso da Taxa Interna de Retorno ou TIR como também é conhecida.